이미지 출처: pixabay

금융감독원, 연금영수증 “친애하는 제보”…”연소득 1200만원 이하 절세” 금융감독원은 16일 금융소비자가 세제 혜택을 받으려면 연금 소득을 1200만원 이하로 유지해야 한다는 ‘금융 제보’를 내놨다. 또한 금융소비자는 연금계좌에서 공제되지 않은 자기부담금은 연금 수령 시 과세 대상이 아니므로 세액공제를 받지 않았다는 증빙을 금융회사에 제출해야 한다. ium=original&utm_campaign=상업용, 기사 발췌

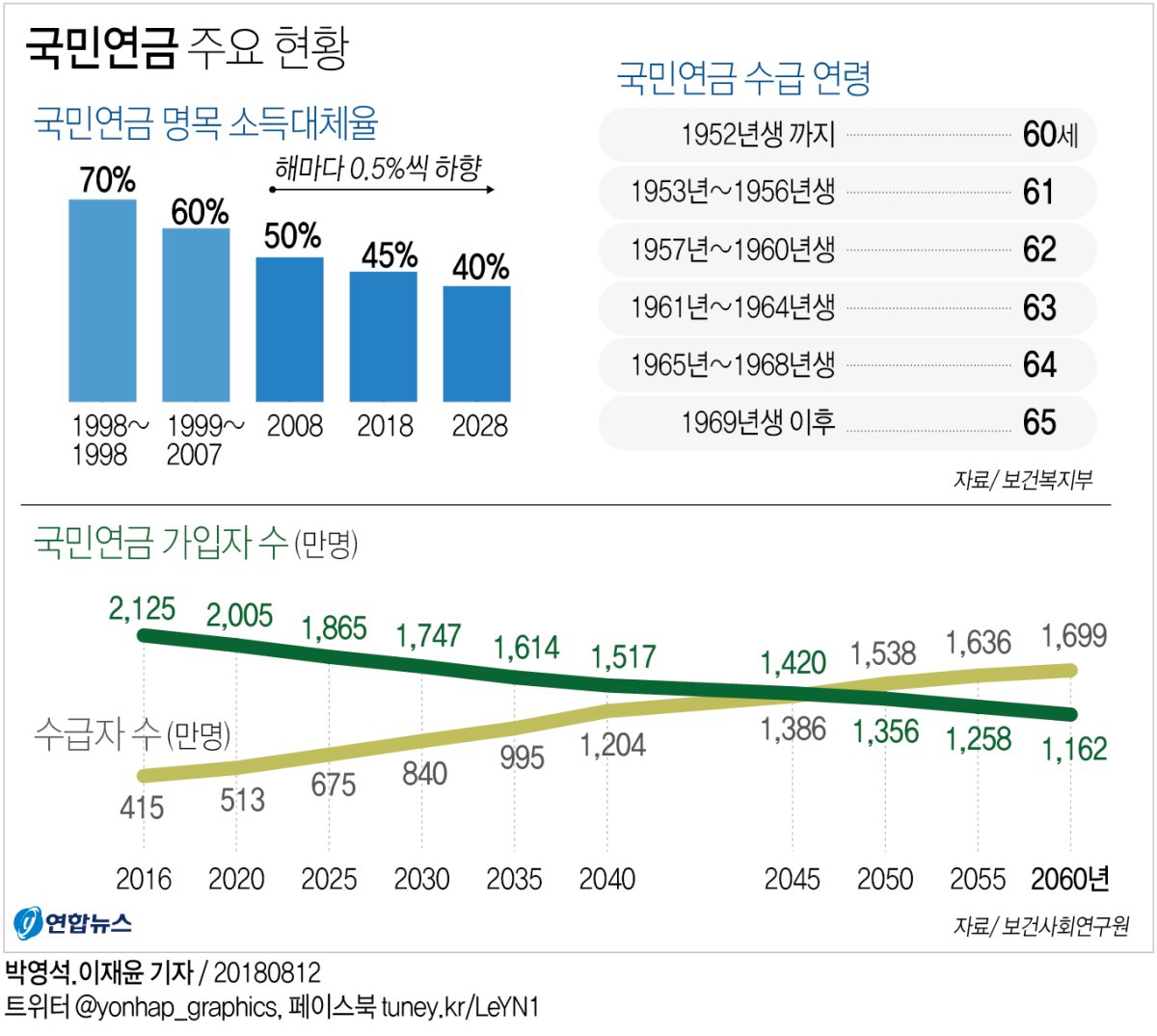

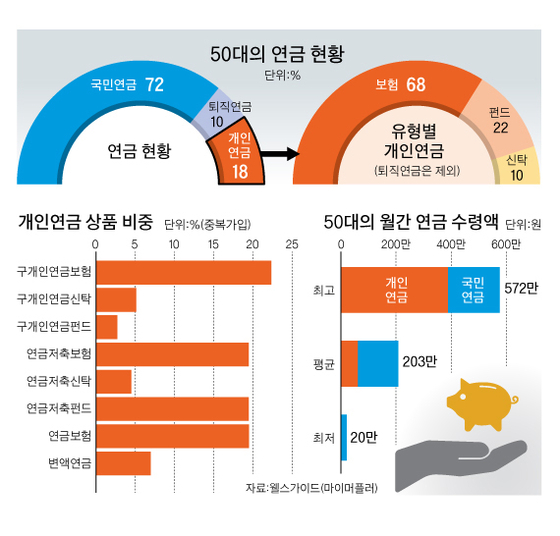

앞서 2023년 국민연금 급여 5.1% 인상에 대해 소개한 바 있다.

2023년 국민연금 증액(5.2%) : 가족연금액, 기초, 노령, 장해, 유족, 배우자, 자녀, 부모, 가족수당, A가치, 재평가율, 보험료율, 급여액, 연령 2023년 국민연금 급여 5.1% 인상…https://thumbnews.nateimg.co.kr/view610///onimg.nate.com/orgImg/hk/2013/02/26/2013022674701_2013022638661.jpg

이번에는 금융감독원에서 고시하는 연금을 받을 때 알아두어야 할 꿀팁을 소개해드리겠습니다.

금융감독원 (200금융정보)<140>연금 수령 시 유의사항(23.1.16)

① 연간 연금소득이 1,200만원 이하로 관리되어 세제혜택이 있습니다. (사례 1) 퇴직을 앞둔 A씨는 2014년 초 근무기간 동안 납부한 연금저축과 개인연금(개인 IRP에 납입한 금액)을 통해 월 120만원(연간 1440만원)의 연금을 받을 계획이다.

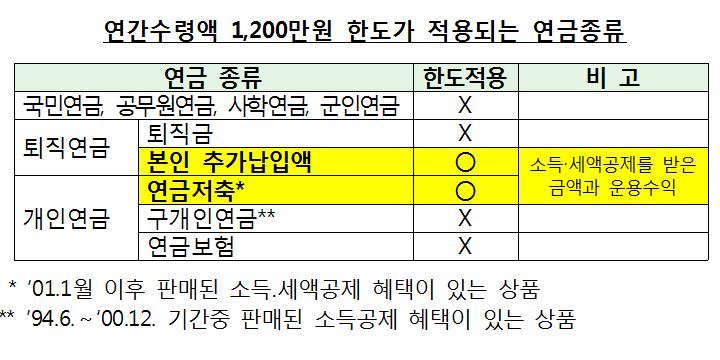

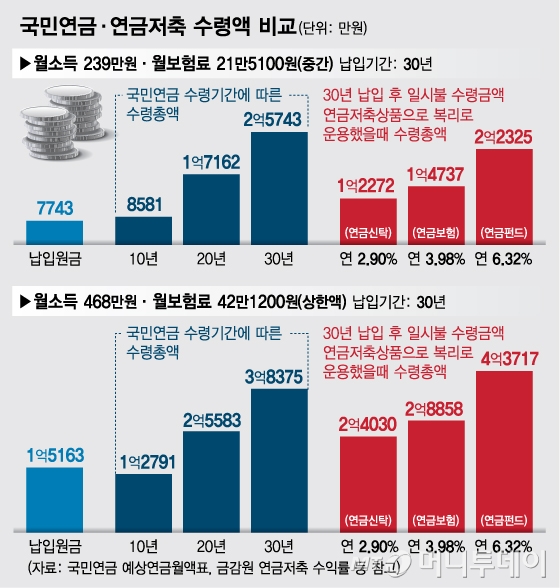

퇴직연금저축에서 공제되는 연금 및 연금소득과 재원으로 과세되는 연금소득에 대한 과세선택권이 있습니다. 200만원을 넘으면 전체 연금소득에 대해 종합소득세(6.6%~49.5%)가 부과된다. 다만 개인별 세율은 매년 연금소득의 규모에 따라 차등 적용된다. 연간 연금소득*이 1,200만원 초과 시 총 연금소득(1,200만원 한도)은 16.5% * 연간 연금소득 1,200만원 여부 판단 시 공적연금(국민연금 등)에서 지급하는 연금소득, 적립식 연금소득, (구)사적연금저축, 연금저축, 2000년 12월 이전 지급(개인별 추가부담금) 연금은 포함하지 않음 따라서 낮은 연금소득세(3.3%에서 5.5%)로 별도로 과세할 수 있다. 일반적으로 연금액이 1200만원을 넘지 않도록 연금기간을 조정하는 것이 과세상 유리하다.

연금계좌 조기인출(IRP, 연금저축)의 절세 효율적인 방법(기능. 저세율 인출사유) : 연금소득세율, 기타소득세율, 퇴직소득세율 “연금계좌 중도인출이 불가피할 경우 저세율 조건 확인 필요” 개인퇴직연금(IRP)이나 연금저축… blog.naver.com

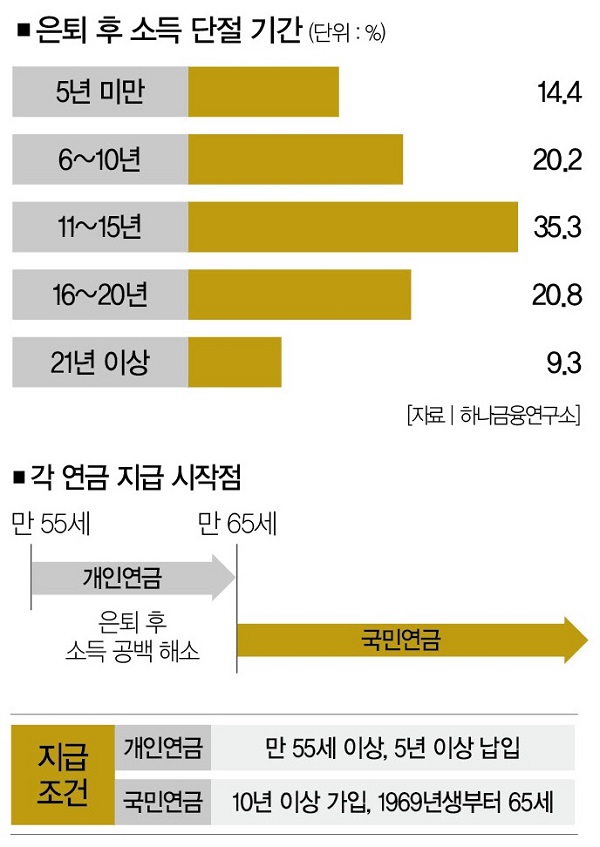

② 55세 이후에도 소득이 있으면 연금을 받는 시기를 미루도록 한다. (사례2) 퇴직을 앞둔 B씨는 최근 연금저축을 취급하는 금융회사로부터 연금을 신청할 수 있다는 통지를 받았으나, 퇴직 후 일정 기간 다른 일을 하여 소득을 얻을 수 있는 상황이므로 연금 신청을 검토하고 있습니다.금융감독원, 자료는 위와 같음

소득세법에 따르면 연금 소득세율은 수급자가 나이가 들수록 낮아진다. 연금을 받을 때 55~70세는 5.5%, 70~80세는 4.4%, 80세 이상은 3.3%를 받는다. 연금을 받을 때 4.4% 이하의 세금이 부과되며, 80세 이상은 3.3%의 세금이 부과됩니다.

금융 감독 기관, 데이터 동감

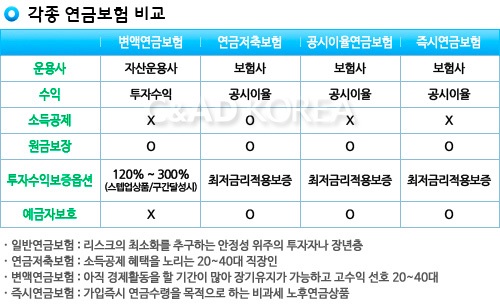

즉, 55세라도 계속 일할 수 있는 경제적 능력이 있다면 연금 수령 개시를 최대한 미루는 것을 고려해야 한다. ③ 개인 IRP 자산운용계약은 크게 보험계약과 신탁계약으로 구분된다. (사례3) C씨는 개인 IRP계좌의 자산운용계약에 신탁계약과 보험계약이 있다고 들었다.

연금 지급이 시작된 후에도 자산을 직접 관리하고 싶다면 신탁계약을 선택해야 합니다. ※ 보험계약의 경우 연금지급 개시 후 매달 보험회사에서 고시하는 이율로 자산이 운용되기 때문에 적립금을 직접 관리할 수 없습니다. 생명 보험 회사에서만 처리되며 연금 기여금은 시작 후에 취소하거나 변경할 수 없습니다. 신탁 계약은 은행, 증권 회사 및 일부 보험 회사를 통해 서명할 수 있습니다.

금융 감독 기관, 데이터 동감

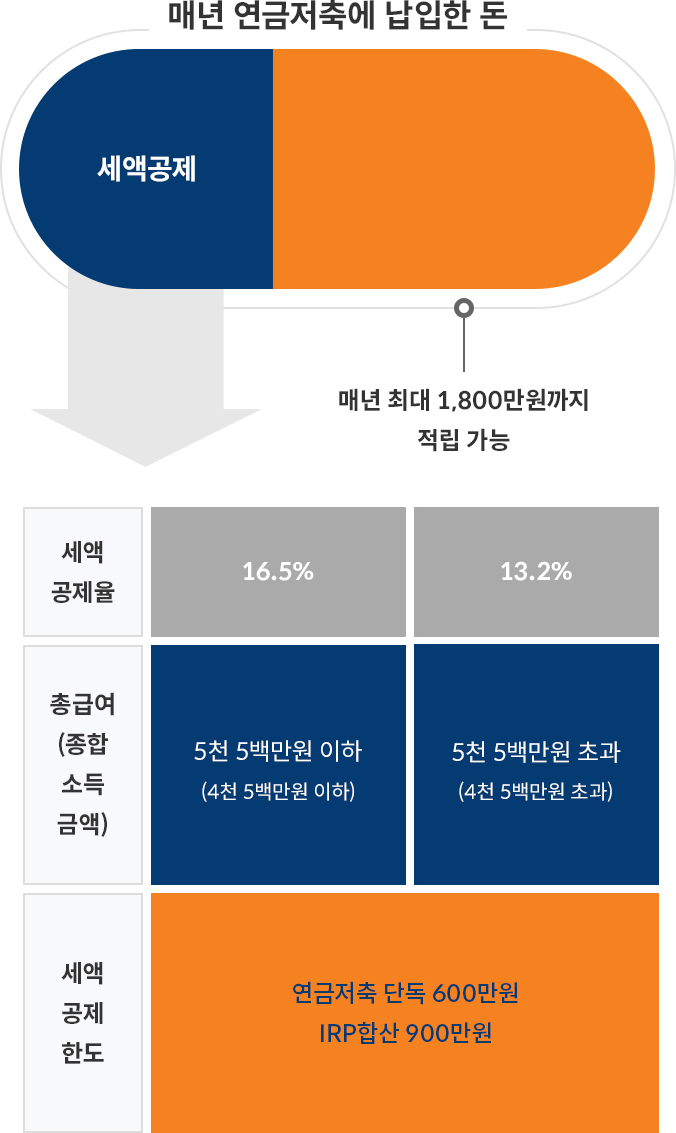

④ 연금계좌에서 공제되지 않은 자기부담금은 연금 수령 시 과세되지 아니하므로 국세청에서 공제를 인정하지 아니하였음을 입증하는 서류(“연금보험료 등 소득 및 세액공제 확인서”)를 금융회사에 제출하여 주시기 바랍니다. (사례4) D씨는 A금융회사와 B금융회사에 각각 연금계좌를 보유하고 있으며, 금융회사 연금계좌에서 1만원의 연금을 받기를 원함 A) 최대 16.5%(총 급여 5,500만원 미만) 또는 13.2%(총 급여 5,500만원 이상) 23년 연금계좌 공제 한도 상향(위업 900만원) : 납부금액, 세제혜택, 종합소득세, 영수증, ISA, 저세금 요율,소득,종합소득세,IRP,퇴직,개인연금,추가납부(2023년 변경 예정) 연금계좌 세액공제 최대 900만원 퇴직소득공제 올해부터 근로자딸 재산세 지원… . 다만, 연금계좌가 여러 금융회사에 분산되어 있는 경우에는 개인금융회사(원천징수 의무자)가 미공제액을 직접 확인할 수 없습니다. 따라서 미공제금액을 입증하기 위해서는 가입자가 국세청에서 발급하는 “연금보험료 등 소득공제확인서”와 “연금보험료등 소득공제확인서”를 취득하여 제휴금융회사에 “연금보험료등 소득공제확인서”를 제출하여야 합니다.위와 같은 자료를 바탕으로 금융감독원이 금융감독원에서 고시하는 연금 수령 시 주의해야 할 꿀팁을 정리해 놓았으니 현명한 금융소비자 되세요~~#投资收入#健康奥费或#연금저축#申公控#연금소득세#종합과세#분할과세#연금계좌#세익공杰确定#절세꿀팁#개인형IRP#1200000000원#중도인출#절세방법#개시점#나이#보험계약#신탁계약#종신연금#생명보험사#평생연금#확정연금#상속연금#불규칙연금#기간중지정금액#지정금액#연금보험료 #소득세액공제확인#세금우대확대#납부금액#600만원#900만원#연금액초과#연금수급#세금공제율#납부한도#추가납부#ISA통장#개인종합자산관리계좌#노인가구#저리분리과세#연금계좌공제세#연금계좌출금#기타소득#연금계좌세액공제금액#연금계좌이체#연금계좌종합소득세신고서#연금계좌납부한도#연금계좌etf #연금계좌개설#주식연금계좌#개인연금계좌#금융소비자#200금융조언#사회초년연금저축#노후준비연금저축#연금저축#세액공제혜택#국민연금#공무원연금#사범연금#군인연금#연말정산#기타소득세#종합소득세#연금저축소득공제#연금저축세액공제한도#개인연금저축#연금저축보험#연금 저축펀드#연금보험 연금저축#연금저축신탁#개인퇴직연금#퇴직연금수익률#IRPR퇴직연금#IRPETF#IRP해지#IRP중기인출#IRP연금저축#퇴직연금해지#연금중기인출#연금소득세율#연금저축저축기금ETF#연금저축펀드Ⅰ RP#연말세액공제#연금저축지급한도#IRP지급한도#중기인출제도#연금저축중기인출#퇴직연금소득세#기타소득세율#자기부담#원금부담#사업이익#저세율#퇴직소득세#퇴직급여#급여금액#증액금액#기초연금액#부족연금금액#재평가율#연금#장애연금#기존가족연금#가족수당#보험요율#국민 연금 수령액 #国民年金收入age#国际年金交通期#国际实饮支持查询#国民年金结束应奖#国际健康支持age#부양가족 연금기준이 어떻게 되나요#民养健康age#유족연금 지급기간#sur 유족연금수령자#유족연금 유족연금요율#유족연금소득#사망시 국민연금유산연금#국민연금유산연금#유족연금수령자#공식유족연금#유족연금합병#국민연금예상금액#국민연금 납부조회#国际年级추가납부#国民年金养养年金#国#际年金费紧#国民年金收起#国民年金定期#国际实饮收入加#국민연금수급방법#国民年金报收消息#国民年金收养时间#소비자물가변동률#연금수령자#연금연금#분할연금#펜 노령연금수령자#국민연금상한선#국민연금추가지급방법#국민연금조기징수조건#국민연금지급내역조회